В России началась волна сделок по слиянию крупных торговых сетей. Отечественный рынок продовольственного ретейла меняется уже несколько лет, но в 2021 году изменения стали радикальными. В итоге в стране может остаться всего несколько крупных игроков, конкуренция снизится, а цены в магазинах еще больше вырастут, что особенно актуально на фоне многолетнего снижения реальных располагаемых доходов населения и подорожания отдельных продуктов. Чтобы сдержать цены, власти еще в прошлом году ввели жесткое регулирование, после чего президенту пришлось напоминать о рыночных методах воздействия. Снижение конкуренции всегда негативно отражается на потребителях. Специалисты опасаются, что так будет и на этот раз, когда на кону — обеспечение страны продуктами питания. Поглощай и властвуй — в материале «Ленты.ру».

Взбудоражили

Большую часть времени рынок продовольственного ретейла интересен только профессионалам, а новости с него редко выходят за пределы финансовых СМИ. Но в середине мая россияне два дня подряд узнавали о сделках, которые затрагивают многих. 18 мая вторая по показателю годового оборота торговая сеть «Магнит» объявила о приобретении другого крупного игрока — «Дикси». Новому владельцу достанутся 2612 торговых точек под брендом «Дикси» (в основном в Москве, Санкт-Петербурге, Московской и Ленинградской областях) и еще 39 под торговой маркой «Мегамарт» (преимущественно в Свердловской области) общей торговой площадью 854 тысячи квадратных метров. До сих пор «Магнит» управлял 21,5 тысячи магазинов, 14,9 тысячи из которых приходилось на формат «у дома».

Сумма сделки, как ожидается, составит 82,4 миллиарда рублей, которые будут выплачены собственными средствами «Магнита» и, отчасти, неиспользованными банковскими кредитными линиями. При этом выкупленные магазины «Дикси» сохранят прежние вывески и бренд, а сама сеть — нынешнее юридическое лицо. Не претерпит изменений и команда управленцев во главе с Вячеславом Султановым. Для упрощения логистики в распоряжение «Магнита» перейдут пять распределительных центров общей площадью 189 тысяч квадратных метров.

Сделка противоречит недавно принятой стратегии развития компании, в которой прописан органический рост (за счет открытия новых магазинов с нуля). Но глава «Магнита» Ян Дюннинг называет развитие через покупку конкурентов вполне приемлемым способом укрепить позиции в Москве и Санкт-Петербурге, куда сеть пришла на несколько лет позднее, чем во многие регионы (первые магазины были открыты в родном для Галицкого Краснодарском крае). Так, количество торговых точек в столичном регионе удастся удвоить — до 8,2 процента от общего количества супермаркетов.

Фото: Зотов Алексей / «Коммерсантъ»

Между тем «Дикси», основанная на два года раньше «Магнита», сама еще недавно участвовала в громкой сделке. В 2019 году компания объединилась с алкогольными сетями «Бристоль» и «Красное & Белое». В результате появился третий по размеру выручки продовольственный ретейлер России Mercury Retail Group Limited с более чем 13 тысячами магазинов по всей стране (8,1 тысячи из них работали под вывеской «Красное & Белое»). Тогда использовалась похожая схема: все три сети сохранили собственные бренды, управленцев и бизнес-модели. Теперь Mercury лишается одного из своих активов, однако распределение долей собственности в самом холдинге останется прежним: 51 процент у основателей «Дикси» и «Бристоля» Игоря Кесаева и Сергея Кациева, 49 — у владельца «Красного & Белого» Сергея Студенникова.

По одной из версий, акционеры Mercury решили сосредоточиться на развитии быстрорастущего алкогольного сегмента (на что будут пущены вырученные за «Дикси» деньги) и вскоре продадут входящую в холдинг сеть «Виктория». Аналитики подчеркивают благоприятность момента: в прошлом году «Дикси» добилась рекордных прибыли (7,2 миллиарда рублей) и рентабельности, что заметно повысило стоимость магазинов. Кроме того, успехи компании сделали бренд по-настоящему ценным для покупателя, из-за чего его и решено было сохранить.

Вдохновились

Уже на следующий день после покупки «Магнитом» «Дикси» принадлежащая владельцу «Северстали» Алексею Мордашову торговая сеть «Лента» приобрела российский филиал австрийской Billa за 215 миллионов евро (18,7 миллиарда рублей). В этом случае покупатель собирается полностью интегрировать новый актив в собственную сеть — в ближайшие месяцы прекратят существование и торговая марка Billa, и российское юридическое лицо, до сих пор принадлежавшее немецкой REWE Group.

Планируется, что «Лента» существенно нарастит присутствие в Москве — до сих пор оно было существенно ниже, чем в регионах, а больше всего магазинов (в форматах гипермаркетов, супермаркетов и минимаркетов) у сети традиционно в «родном» Санкт-Петербурге. После завершения сделки под управление «Ленты» перейдет 161 супермаркет по всей стране, в результате чего их общее число удвоится. «Кроме того, выгодное расположение торговых точек Billa даст "Ленте" возможность расширить онлайн-доставку на всю территорию Москвы, что является частью нашего амбициозного плана по значительному развитию онлайн-бизнеса в ближайшие годы», — говорилось в сообщении ретейлера.

Фото: Александр Миридонов / «Коммерсантъ»

Головная REWE Group объяснила продажу российской «дочки» желанием сосредоточиться на рынке Евросоюза. «Компания нацелена на лидирующие позиции на всех рынках присутствия, а ситуация на российском рынке ретейла — его размер, сложность, уровень развития — не позволяют достичь этой цели, несмотря на значительные инвестиции», — рассказали в немецком холдинге.

В середине июня стало известно о еще одной сделке с участием «Ленты», уже регионального масштаба. За 2,4 миллиарда рублей компания приобрела пермскую сеть «Семья» (включает 75 магазинов), принадлежавшую группе «ЭКС» бывшего губернатора Пермского края Олега Чиркунова. Планируется, что за счет слияния присутствие «Ленты» в регионе вырастет с 1,3 до семи процентов, а сервис доставки существенно расширится. Особое внимание уделяется четырем гипермаркетам под брендом «Семьи», поскольку именно этот формат «Лента» считает приоритетным.

Примечательно, что еще в 2019 году «Магнит» пытался приобрести «Ленту» и даже посылал ее тогдашним владельцам «серьезное предложение», датированное 1 апреля. Несколько дней спустя основным собственником сети стала «Севергрупп» Мордашова, у которого уже тогда были планы на «безусловное лидерство в отрасли с точки зрения лояльности клиентов через создание уникального предложения». До лидирующих позиций по основным финансовым показателям и числу торговых точек «Ленте» еще далеко, но покупка конкурента говорит об амбициях компании и ее владельца, занимающего четвертое место в списке богатейших людей России.

На своих местах

В обозримом будущем «Лента» вряд ли сможет существенно улучшить позиции в списке крупнейших продовольственных ретейлеров. Сейчас она находится на четвертом месте с прошлогодней выручкой в 445,5 миллиарда рублей (рост на 6,7 процента за год) и чистой прибылью в 17,4 миллиарда (против убытка в 2,1 миллиарда в 2019-м). На одну строчку выше — Mercury Retail Group с 950 миллиардами рублей выручки (18 процентов роста), но в статистике за 2020 год учитываются показатели «Дикси» (281,4 миллиарда рублей), которые теперь будут приплюсованы к результатам «Магнита».

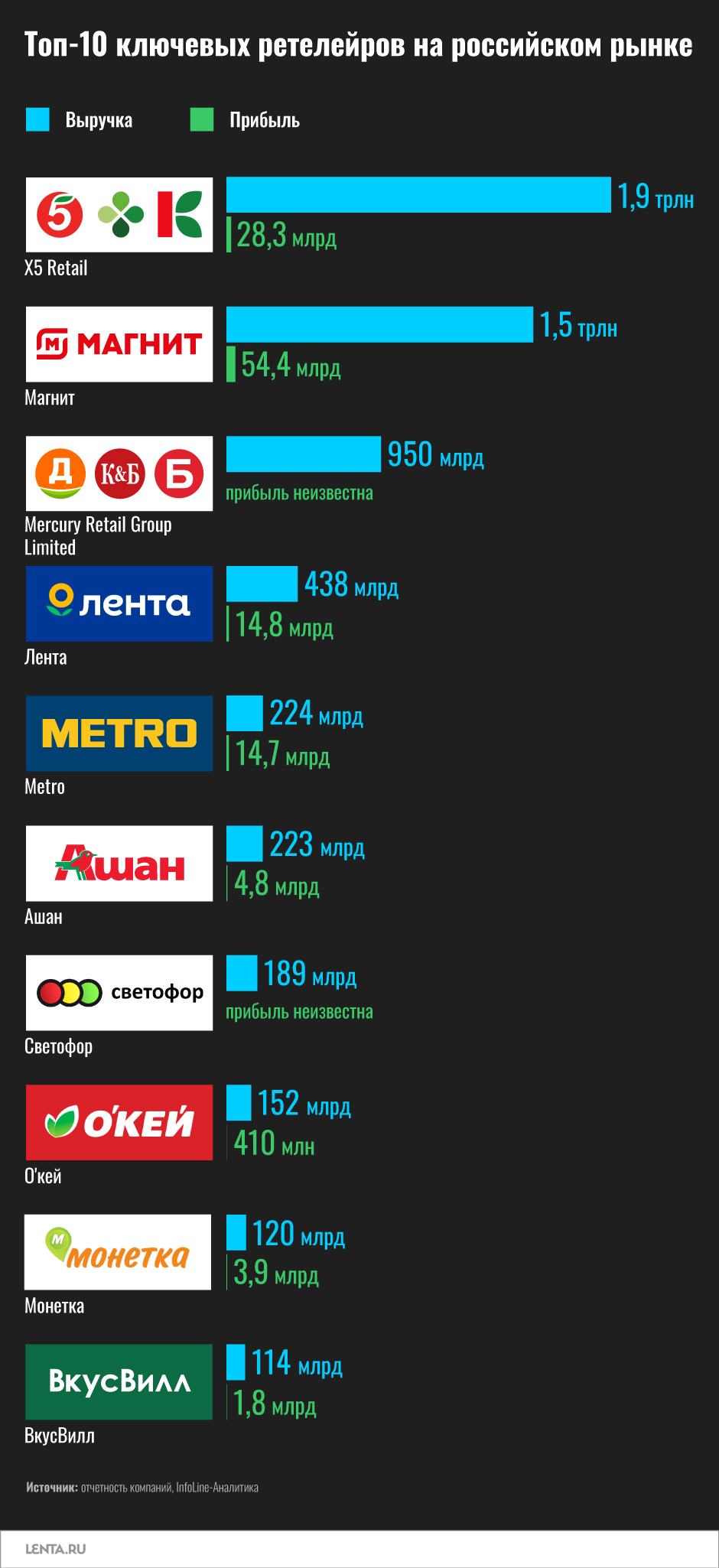

Первые две строчки с большим отрывом занимают X5 Group, в которую входят сети «Перекресток», «Пятерочка» и «Карусель», с 1,9 триллиона рублей выручки по итогам 2020-го и «Магнит» с 1,5 триллиона. Ниже «Ленты» российский филиал французского «Ашана» с 223 миллиардами, немецкой Metro с 224 миллиардами, а также «Светофор» (189 миллиардов), «О’кей» (152 миллиарда), «Монетка» (120 миллиардов) и «Вкусвилл» (114 миллиардов). При этом у всех конкурентов, уступающих «Ленте» по обороту, кроме «О’кей», гораздо больше магазинов. Совокупно первая десятка крупнейших ретейлеров занимает 37 процентов рынка.

Billa по итогам прошлого года не вошла в первую десятку, ее выручка составила всего 47,9 миллиарда рублей, чистый убыток — 725 миллионов. Такой результат почти не повлияет на текущее положение «Ленты» — в отличие от показателей «Дикси», которые позволят «Магниту» вплотную приблизиться к своему давнему главному конкуренту X5 Group. Оба они еще больше оторвутся от преследователей, а рынок сильнее монополизируется: фактически он разделится на «большую двойку» и всех остальных. Похожая ситуация традиционно наблюдается среди отечественных мобильных операторов, где к изначальной «большой тройке» из МТС, «Мегафона» и «Билайна» несколько лет назад добавился Tele2. Попытки компаний поменьше, таких как Yota или Skylink, составить настоящую конкуренцию лидерам на федеральном уровне не удались — сейчас они могут рассчитывать лишь на региональные ниши.

Фото: Сергей Савостьянов / ТАСС

10 июня стало известно, что «Яндекс» ведет переговоры о покупке сети премиальных супермаркетов «Азбука вкуса». Российский интернет-гигант рассчитывает таким образом развивать сервис доставки «Яндекс.Лавка», также рассчитанный на состоятельных клиентов. Востребованы будут собственная кухня и налаженные закупочные и логистические цепочки «Азбуки вкуса», которая после 2014 года успешно справляется с российским продуктовым эмбарго.

Параметры сделки пока неизвестны. Неясно, сохранятся ли собственные магазины и торговая марка «Азбуки вкуса». Не называется и возможная сумма, которую придется заплатить покупателю. Специалисты приводят в пример покупку американским IT-холдингом Amazon сети дорогих супермаркетов Whole Foods. Впрочем, сам «Яндекс» пока никак не комментирует информацию. В прошлом году слухи приписывали ему приобретение Тинькофф Банка, которое в итоге не состоялось.

Формально такое положение вещей не противоречит действующим правилам. В законе о защите конкуренции не прописаны четкие требования, но Федеральная антимонопольная служба (ФАС) старается не допускать, чтобы в какой-либо сфере оставалось меньше трех соперничающих компаний. Сделки по слиянию и поглощению, угрожающие нарушить баланс, как правило, блокируются. Особняком стоят естественные монополии — отрасли, в которых существование большого числа конкурирующих предприятий невозможно технически или неэффективно с экономической точки зрения, например, железнодорожные перевозки и водоснабжение.

На тоненького

На рынке продовольственного ретейла соревнуются много игроков, и, на первый взгляд, угроз для конкуренции нет. Однако ФАС уже несколько раз блокировала крупные сделки по покупке одних сетей другими. Еще в 2013 году ведомство не одобрило слияние X5 и «Седьмого континента». Чиновники указывали, что обе сети занимали доминирующее положение в некоторых отдельных регионах (главным образом в Москве), и предписывали закрыть часть торговых точек, чтобы было невыгодно обеим сторонам. В итоге владелец «Седьмого континента» Александр Занадворов решил развивать компанию самостоятельно, но через четыре года потерял интерес к бизнесу и закрыл его, продав торговые точки «Азбуке вкуса», «Дикси» и «Ленте».

Тем не менее большинство сделок в последние годы получали одобрение ФАС и проходили успешно. Среди наиболее заметных — объединение крупнейших торговых сетей Сибири и Дальнего Востока — «Красного Яра», «Самбери» и «Слаты» — в холдинг «Восточный союз» в мае 2021 года. Новая компания сходу вошла в десятку крупнейших ретейлеров страны с прошлогодним оборотом в 120 миллиардов рублей (девятое место в рейтинге). Владельцы всех трех брендов получили по 33,33 процента акций и заявили, что не собираются отказываться от привычных и хорошо зарекомендовавших себя торговых марок, а вместо этого консолидируют бизнес-модели и операционные процессы.

Пять лет назад «Лента» за 174,9 миллиона долларов (11 миллиардов рублей на тот момент) купила у финского Kesko сеть супермаркетов «К-руока». Как и в случае с Billa, новые торговые площади были полностью интегрированы в компанию-покупателя и сменили вывески. В число крупнейших слияний и поглощений также входит уже упомянутое создание Mercury Retail за счет объединения «Дикси», «Бристоля» и «Красного & Белого» двухлетней давности и приобретение сетью «Дикси» калининградской «Виктории» в 2011 году за 914 миллионов долларов (25,6 миллиарда рублей по тогдашнему курсу).

Себе на уме

Отдельного внимания заслуживает нидерландский бренд Spar, развивающийся во всем мире по нестандартной для ретейла схеме. Вместо создания дочерней структуры в каждой отдельно взятой стране материнская компания продает лицензии на ведение бизнеса. По своей сути они отличаются от широко распространенных — особенно в международном бизнесе — франшиз: головная компания, продающая лицензию, почти не имеет права вмешиваться в дела местного партнера, ограничиваясь ролью советника. Первый российский магазин Spar был открыт в Москве в 2001 году.

С тех пор лицензии покупали многие компании, в результате чего в стране параллельно работают сразу несколько независимых друг от друга сетей под единой торговой маркой. Причем некоторые из них соперничают в одних и тех же регионах. Так, в начале 2020 года обанкротился один из крупнейших отечественных партнеров Spar — компания Мушвига Абдуллаева «Интерторг», владевшая 180 магазинами в Северо-Западном федеральном округе и Москве. Но их закрытие не привело к исчезновению бренда в крупнейших городах страны.

Несколько лет назад главного московского лицензиата Spar, «Спар-Ритейл», выкупила X5, переделав 26 магазинов сети под «Перекрестки». Однако работать по лицензии продолжили другие партнеры, сейчас крупнейшим в столице является «СПАР Миддл Волга», начинавшая свою деятельность в Нижегородской области. Таким образом, рассматривать магазины Spar в качестве единого бизнеса и оценивать их долю на рынке было бы неправильно.

Измельчали

Сделки последнего десятилетия по своему масштабу не идут в сравнение с теми, что совершались в 2000-х. В 2006-м в результате слияния «Пятерочки» и «Перекрестка» была образована X5. Сперва «Пятерочка» выкупила «Перекресток» за 37,6 миллиарда рублей деньгами и своими акциями, затем владельцы «Перекрестка» заплатили 33,1 миллиарда за долю в объединенной компании. В последующие четыре года новый холдинг поглотил «Карусель», «Копейку» и «Патэрсон». В 2007-м филиал французского «Ашана» выкупил российское подразделение турецкой сети «Рамстор» за 6,5 миллиарда рублей, сменив вывески на некогда популярных гипермаркетах.

Аналитики отмечают, что по сравнению с 2000-ми годами российский рынок продовольственного ретейла выглядит сформировавшимся и довольно зрелым, что объясняет отсутствие столь же громких слияний и поглощений. Однако большинство специалистов называют происходящее монополизацией и опасаются снижения конкуренции. Некоторые указывают на неоднозначность ситуации и допускают, что соперничество будет происходить в различных эшелонах по отдельности: между лидерами в лице X5 и «Магнита» и догоняющими. Согласно еще одной точке зрения, в ближайшее время конкуренция может даже обостриться, но на длинной дистанции снизится на фоне общей консолидации рынка.

Фото: Алексей Майшев / РИА Новости

Также эксперты считают, что крупнейшие ретейлеры смогли извлечь выгоду из пандемии коронавируса, воспользовавшись сговорчивостью переживающих не лучшие времена арендодателей и существенно снизив расходы. К тому же на руку продавцам сыграли прошлогодний ажиотаж на многие категории продуктов, закрытие ресторанов, выплата субсидий от государства и запрет выездного туризма. В то же время снижение активности покупателей, вопреки ожиданиям, оказалось небольшим, и его удалось восполнить развитием онлайн-направления и сервисов доставки. Правда, в этом направлении традиционные сети испытывают давление со стороны тех, кто изначально специализировался на интернет-торговле (Ozon, Wildberries, «Яндекс.Лавки», «Самоката»), и СберМаркета.

Сами ретейлеры утверждают, что на самом деле не получили преимуществ от пандемии. «Мы не бенефициары карантина. Ажиотажный спрос потребовал мобилизации всех финансовых и нефинансовых ресурсов торговых сетей, чтобы соответствовать запросам покупателей и исключить даже малейшую возможность дефицита», — заявлял глава Ассоциации компаний розничной торговли (АКОРТ) Сергей Беляков. Представители сетей указывают на необходимость тратиться на меры предосторожности и средства защиты для сотрудников и посетителей.

В любом случае более востребованными оказались магазины в формате «у дома». Покупатели боялись ходить в далекие и людные магазины, что принесло убытки в том числе Billa и вынудило ее уйти с российского рынка. Супер- и гипермаркеты уже несколько лет теряют популярность по всему миру, говорят специалисты, и это не связано напрямую с коронавирусом. В дальнейшем стоит ждать сокращения их числа как в крупных городах, так и в провинции.

Чуть помедленнее

Но главный вопрос связан с резким ростом цен, впервые зафиксированным еще в прошлом году. Если весной 2020-го его можно было объяснить ажиотажным спросом на фоне введения локдауна, то к декабрю даже президент и правительство признали, что ситуацию необходимо решать. С главными производителями и торговыми сетями было заключено соглашение о заморозке цен на сахар и подсолнечное масло: сперва до апреля, затем — до июня на сахар и до октября на масло.

Фото: Денисов Роман / ТАСС

Экономисты критиковали такой шаг за нерыночность и напоминали о дефиците во времена Советского Союза, возникшем из-за ручного регулирования цен. Из-за него производство многих товаров, в том числе продуктов питания, становилось нерентабельным, а неоправданно низкая стоимость приводила к повышенному спросу, из-за которого «опоздавшие» покупатели оставались ни с чем. После таких рассуждений даже президенту пришлось призывать правительство вспомнить о базовых законах экономики и отказаться от чрезмерного регулирования.

Для компаний-производителей предусмотрены меры поддержки: они получат пять рублей за каждый килограмм сахара, проданный магазинам по оговоренной цене. Власти уверены, что даже после истечения этих мер цены сильно не вырастут, и негласно просят производителей не повышать их. Но даже если они послушаются, подорожание может произойти как раз из-за снижения конкуренции среди ретейлеров, ведь никаких компенсаций для них не предусмотрено.

Будущее зависит от них

Российский рынок продовольственного ретейла неожиданно оказался в центре внимания после двух громких сделок: «Магнит» купил «Дикси», «Лента» — Billa. Обе они еще должны пройти согласование регулирующих органов и получить одобрение ФАС, но участники не сомневаются в итоговом успехе. Еще одна пока только готовится и предполагает покупку «Азбуки вкуса» «Яндексом» для объединения с «Лавкой». Если все пройдет по плану, в России станет больше крупных торговых сетей, а у них самих останется меньше стимулов учитывать интересы потребителей: поддерживать цены и качество продуктов на приемлемом уровне.

Андрей Кутепов

Фото: Пресс-служба Совета Федерации РФ / РИА Новости

Власти уже выступили с неожиданной инициативой — закрывать или как минимум ограничивать работу крупных магазинов по ночам и в выходные. Так, по мнению главы комитета Совета Федерации по экономической политике Андрея Кутепова, удастся соблюсти баланс и интересы мелких игроков. Идею уже раскритиковали за все ту же директивность, а сами торговцы пригрозили повысить цены в стремлении заработать больше за отведенное время.

На фоне растущей инфляции, вынуждающей Центробанк повышать ключевую ставку даже в условиях продолжающегося кризиса, любое обострение в продовольственных магазинах может стать особенно острым. Правительству предстоит определиться, как действовать: продолжить применять избирательные директивные меры или стимулировать появление новых торговых сетей, способных повысить общую конкурентность среды. Впрочем, министр промышленности и торговли Денис Мантуров считает, что все в порядке, и не видит угрозы для «диктата» крупных сетей.